सौरभ गुप्ता द्वारा मन्थ्ली इक्विटी देखें

Posted On Friday, Sep 17, 2021

सौरभ गुप्ता द्वारा मन्थ्ली इक्विटी देखें

एसएंडपी बीएसई सेंसेक्स अगस्त-21 के महीने में कुल रिटर्न के आधार पर 9.4% बढ़ा। पिछले महीने तक YTD के आधार पर पीछे रहने के बाद, इसने इस महीने एक शानदार कदम के साथ S&P 500 और डॉव जोन्स इंडस्ट्रियल एवरेज इंडेक्स जैसे अपने विकसित बाजार साथियों को तेजी से पीछे छोड़ दिया है। इसका एमएससीआई इमर्जिंग मार्केट इंडेक्स के मुकाबले 6.8% का बड़ा आउटपरफॉर्मेंस रहा है।

एक लंबे अंतराल के बाद, ब्रोडर मार्केट ने इस महीने सेंसेक्स के मुकाबले कमजोर प्रदर्शन किया है। एसएंडपी बीएसई मिडकैप इंडेक्स 3.42% और एसएंडपी बीएसई स्मॉलकैप इंडेक्स 0.63% बढ़ा। YTD के आधार पर, इस महीने के प्रदर्शन के साथ मिडकैप और स्मॉलकैप इंडेक्स ने 33.91% और 49.6% का रिटर्न दिया है।

क्वांटम लॉन्ग टर्म इक्विटी वैल्यू फंड ने अगस्त 2021 के महीने में अपने एनएवी में 3.98% की सराहना देखी है। यह अपने बेंचमार्क एसएंडपी बीएसई 200 में 7.43% की सराहना की तुलना में है। इस स्कीम में महीने के अंत में लगभग 7.3% नगद था। बेंचमार्क की तुलना में कुछ बेंचमार्क हेवीवेट, जिनके पास फंड नहीं है या जिनका वजन कम है, तेजी से बढ़े हैं, जिसके परिणाम स्वरूप इस महीने अंडरपरफॉर्मेंस हुआ है। हमारा पोर्टफोलियो बड़े फाइनेंशियल, सेलेक्ट कोमोडिटिइज़ और कंस्युमर डिस्क्रिशंरी जैसे चक्रीय की ओर बना हुआ है। हम उन नामों पर टिके हैं जो अपने-अपने डोमेन में मार्केट लीडर हैं, जिनके पास सक्षम प्रबंधन कैपेब्ल मेनेजमेंट और स्ट्रॉन्ग बैलेंस शीट हैं।

लोवर बेस पर स्ट्रॉन्ग Q1FY22 की ग्रोथ

Q1FY22 में भारत की जीडीपी में 20.1% की ग्रोथ हुई। हालाँकि, ये संख्या फेवरेंब्ल बेस इफेक्ट से छिपी हुई है (Q1FY21 में कड़े राष्ट्रव्यापी लॉकडाउन के कारण बहुत तेज कोंट्रेक्शन देखा गया था)। क्रम रुप से देखा जाने पर, वास्तविक ग्रोस डोमेस्टिक प्रोडक्ट में Q1FY22 (बनाम Q4FY21) में 17% की गिरावट आई। यह फिर से अप्रैल -21 और मई -21 में एक स्ट्रॉन्ग सेकेण्ड वेव के बीच स्टेट-लेवल लॉकडाउन का इम्पैक्ट है। इकॉनॉमिक इनडिकेटर मैक्रो रिकवरी की निरंतरता का सुझाव दे रहे हैं। इलेक्ट्रिसिटी कन्जम्प्शन और ई-वे बिल जनरेशन जैसे अधिकतर इंडिकेटर्स फरवरी 2020 के पूर्व-कोविड -19 लेवल से ऊपर चले गए हैं। जैसे-जैसे मांग में कमी (सेकेण्ड वेव से संबंधित लॉकडाउन से) घटती है, देश में एक स्ट्रॉन्ग कन्जम्प्शन डिमांड फेस्टिव सीजन निरंतर इकॉनॉमिक रिकवरी की कुंजी होगा।

सामान्य से नीचे रहा मानसून:

सामान्य मानसून की उम्मीदों के विपरीत, शुरुआत में, अगस्त के अंत तक क्युमुलेटिव रैंफाल सामान्य से 10% (630 मिमी) कम ( हिस्टोरिकल एव्रेज 697 मिमी ) होती है। केवल साउथ रीजन में सामान्य से अधिक बारिश हुई है। ईस्ट और नॉर्थ ईस्ट / सेन्ट्रल / नोर्थ वेस्टर्न रीजनस में सामान्य से कम बारिश हुई है। समर सीज़न (खरीफ) की बुवाई लगभग समाप्त हो चुकी है और जुलाई-अगस्त में कम वर्षा के कारण बुवाई क्षेत्र 2% y-o-y से 106mn हेक्टेयर कम हो गया है। कपास जैसी नकदी फसलों के लिए बुवाई क्षेत्र में तेज गिरावट देखी गई है, लेकिन फूड क्रोप्स का एक्रेज 10 साल के एवरेज के करीब है। यदि कम वर्षा भी फसल की पैदावार को प्रभावित करती है तो खासकर पल्स्सि और ओइल सीड में कम प्रोडक्शन से हाईयर फूड इंफ्लेशन हो सकती है। सरकार के पास पड़े बफर स्टॉक के माध्यम से अनाज और चावल के कम प्रोडक्शन का ध्यान रखा जा सकता है।

देश में 130 वाटर रिजर्वायर का वाटर स्टोरेज पिछले साल 109 बीसीएम V/S 131 बीसीएम (10 साल के औसत का 113.6 बीसीएम) है। उपयोग के संदर्भ में, स्टोरेज कैपेसिटी का 63% V/S पिछले वर्ष की कैपेसिटी का 76% था। सितंबर के अंत में (मानसून के मौसम का एंड ) सर्दियों के प्लांटिंग (रबी) के लिए वाटर स्टोरेज लेवल महत्वपूर्ण होगा क्योंकि सर्दियों की फसलें सिंचाई पर अधिक निर्भर करती हैं।

फेड टेंपर वार्ता निकट भविष्य में एफपीआई फ्लोज को वोलेटाइल बना सकती है।

अगस्त-21 में एफपीआई से 284 मिलियन तक पॉजिटिव फ्लोज देखा गया है। YTD के आधार पर, FPI इनफ्लोज 7.09 बिलियन अमेरिकी डॉलर है। उत्साह जनक इकॉनॉमिक डेटा से उत्साहित अमेरिकी फेडरल रिजर्व ने मोनेटेरी पॉलिसी के ' नोर्मलाइजेशन ' को टालने की अपनी योजना की रूपरेखा तैयार की है। यह CY2021 में ही अपनी एस्सेट परचेजिंग को धीरे-धीरे कम करने की योजना बना रहा है। यह सब फेड टेपेरिंग देजा वू (Déjà vu) की भावना देता है। मई 2013 में जब फेड रिजर्व ने एस्सेट परचेजिंग को कम करने के बारे में बात की, तो अगले चार महीनों में अमेरिकी डॉलर के मुकाबले INR में 15% की गिरावट आई और भारतीय शेयर बाजारों को भी वोलेटिलिटी का सामना करना पड़ा। इस बार, करंट अकाउंट डेफिसियट (सीएडी) और लार्जेर फोरेन एक्स्चेंज रिजर्व के कारण भारत की बाहरी स्थिति बहुत मजबूत है, इसलिए INR पर दबाव कम होना चाहिए। डोमेस्टिक इंस्टिटूशन को पिछले कुछ महीनों में रिटेल इंवेस्टर्स से पॉजिटिव फ्लोज देखने को मिल रहा है, इससे निकट अवधि में एफआईआई फ्लोज नेगेटिव होने की स्थिति में शेयर बाजारों का समर्थन करना चाहिए।

इकॉनॉमी और स्टॉक: चक्रीय सुधार के दूसरे चरण में प्रवेश

मार्च -20 के निचले स्तर से इकॉनॉमिक और इक्विटी बाजार में सुधार बिल्कुल एक इकॉनॉमिक टेक्स्ट बूक के स्वरुप सामने आया है। और बहुत कुछ वैसा ही जैसा 2004-05 और 2009-10 में पिछले दो इकॉनॉमिक मंदी के तुरंत बाद हुआ था।

इकॉनॉमी मंदी में चली जाती है। केंद्रीय बैंक ब्याज दरों में कटौती और आर्थिक सुधार के लिए राजकोषीय डेवल्पमेंट में सरकार की भूमिका का जवाब देते हैं। ईज़ी लिक़ुइडिटी और डेवल्पमेंट एस्सेट प्राइस (स्टॉक और रियल एस्टेट) को ठीक करने और खपत की मांग में सहायता करने में मदद करते हैं। कमोडिटी उत्पादकों प्रोडक्ट से आपूर्ति की प्रतिक्रिया मांग में वृद्धि के कारण कीमतों में वृद्धि हुई है। कोर्पोरेट प्रोफिटेबिलिटी में सुधार होता है क्योंकि बिक्री लागत की तुलना में तेजी से बढ़ती है।

जैसा कि हम इकॉनॉमिक एक्स्पेन्शन के सेकेण्ड स्टेज में प्रवेश करते हैं, दो संभावित परिदृश्य हैं जिनकी परिकल्पना की जा सकती है:

परिदृश्य एक | परिदृश्य दो |

मांग में सुधार जारी है, कंपनियों की क्षमता उपयोग में सुधार होता है और वे नई क्षमता बनाने में निवेश करते हैं। जॉब मार्केट में तेजी है। इंफ्लेशन ऊंची बनी हुई है, लेकिन यह मांग से प्रेरित है। बेहतर मांग के कारण कंपनियां उच्च लागत पर गुजर सकती हैं। कॉर्पोरेट अर्निंग अपग्रेड साइकल स्टॉक की कीमतों को अधिक बढ़ा रहा है (à la 2005-08) | शुरूआती सुधार के बाद मांग की वसूली ठप हो गई है। कंपनियां नई फैक्ट्रियों में निवेश नहीं करती हैं क्योंकि मौजूदा केपेसिटी अन्युटिलाइज्ड रहती हैं। जॉब मार्केट कमजोर बना हुआ है। इंफ्लेशन उच्च बनी हुई है और कॉर्पोरेट लाभप्रदता प्रोफिटेबिलिटी दबाव में आती है क्योंकि वे उच्च इनपुट लागत को पारित नहीं कर सकते हैं। इकॉनॉमी स्टेग्फ्लेशन (उच्च इंफ्लेशन कम वृद्धि) के माहौल में फंसी हुई है। स्टॉक की कीमतें स्थिर होती हैं या केवल लिक्विडिटी से प्रेरित होती हैं। (à ला 2010-13) |

रियल इस्टेट्स ( स्ट्रॉन्ग ग्रोस डोमेस्टिक प्रोडक्ट म्ल्टीप्लाइयर ) और आईटी ( वाइट कोलर का सबसे बड़ा क्रियेटर) जैसे एक्सपोर्ट और क्विक इम्प्रुव्मेंट सेक्टर में तेजी से परिदृश्य एक के खेलने की उच्च संभावना का संकेत देता है। क्वांटम लॉन्ग टर्म इक्विटी वैल्यू फंड में चक्रीय के प्रति हमारा उच्च एल्लोकेशन इस विश्वास को दर्शाता है। अगले छह से नौ महीनों के लिए क्षमता विस्तार के लिए कॉरपोरेट्स की ओर से क्रेडिट डिमांड में वृद्धि एक बहुत ही महत्वपूर्ण मीट्रिक होगी।

मैक्रो इकोनॉमी में सुधार से कॉरपोरेट प्रॉफिटेबिलिटी को टेलविंड मिलेगा। हम लंबी अवधि के नजरिए से भारतीय इक्विटी पर सकारात्मक बने हुए हैं। रिटेल इंवेस्टर अपने निवेश को डगमगा सकते हैं या संभावित कोविड -19 तीसरी लहर या यू.एस. फेड के टेंपर टैंट्रम से निकलने वाली निकट-अवधि की वोलेटिलिटी से निपटने के लिए एसआईपी का चयन कर सकते हैं।

Data source: NSDL

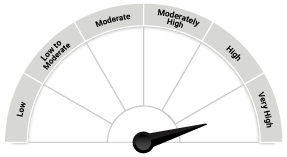

| स्कीम का नाम | योजना का नाम यह उत्पाद उन निवेशकों के लिए उपयुक्त है जो* | रिस्कोमीटर |

| क्वांटम लॉन्ग टर्म इक्विटी वैल्यू फंड (ओपेन एंडिड इक्विटी स्कीम जोकि वैल्यू इन्वेस्टमेंट स्ट्राटेजी) | • लॉन्ग टर्म कैपिटल एप्रिसिएशन • कंपनियों की इक्विटी और इक्विटी रिलेटेड सिक्युरिटीज में इन्वेस्टमेंट निफ्टी इन S&P BSE 200 इंडेक्स |  निवेशक समझते हैं कि उनका मूलधन बहुत अधिक जोखिम में होगा |

रिस्क-ओ-मीटर में योजना का जोखिम स्तर 31 अगस्त, 2021 को योजना के पोर्टफोलियो पर आधारित है।

अस्वीकरण, वैधानिक विवरण और जोखिम कारक:

इस लेख / वीडियो में यहां दिए गए विचार केवल सामान्य जानकारी और पढ़ने के उद्देश्य के लिए हैं। यहाँ पर कोई दिशा-निर्देश और सलाह या सिफारिशें, पाठक द्वारा अनुसरण की जाने वाली किसी भी कार्रवाई के बारे में नहीं हैं।

क्वांटम एएमसी/क्वांटम म्यूचुअल फंड योजना(यों) में किए गए निवेश पर किसी भी सांकेतिक प्रतिफल की गारंटी/प्रस्ताव/संचार नहीं कर रहा है। यह विचार एक पेशेवर गाइड / निवेश सलाह के रूप में काम करने के लिए नहीं हैं। पाठक के लिए किसी भी वित्तीय उत्पाद या साधन या म्यूचुअल फंड इकाइयों की खरीद या बिक्री के लिए एक प्रस्ताव या आग्रह करने का इरादा नहीं है। यह लेख सार्वजनिक रूप से उपलब्ध जानकारी, आंतरिक रूप से विकसित डेटा और विश्वसनीय माने जाने वाले अन्य स्रोतों के आधार पर तैयार किया गया है।

जबकि इस लेख को तैयार करने में उचित सावधानी बरती गई है ताकि यह सुनिश्चित किया जा सके कि जो वास्तविक और सटीक तथ्य और विचार प्रदान किए गए हैं वो उचित और सही हो, इस लेख के पाठकों को अपनी स्वयं की जांच करने से जो जानकारी/डेटा उत्पन हुई हो उन पर भरोसा करना चाहिए और ये भी सलाह दी जाती है की वे किसी भी स्वतंत्र पेशेवर सलाहकारों की मदद ज़रूर ले जो उन्हें एक सूचित निर्णय लेने में सहायता कर सके।

म्युचुअल फंड निवेश बाजार जोखिमों के अधीन हैं, योजना संबंधी सभी दस्तावेजों को ध्यान से पढ़ें।

योजनाओ के विशिस्ट जोखिम सम्बंधित अधिक जानकारी के लिए www.QuantumAMC.com में जाकर पूरी जानकारी प्राप्त करें। योजना (योजनाओं) में निवेशकों को वापसी की गारंटी या सुनिश्चित दर की पेशकश नहीं की जा रही है और इस बात का कोई आश्वासन नहीं दिया जा सकता है कि योजनाओं के उद्देश्य को प्राप्त किया जाएगा, और कारकों और मार्केट को प्रभावित करने वाले बलों के आधार पर योजना (योजनाओं) का (NAV) एनएवी (नेट एसेट वैल्यू) ऊपर और नीचे जा सकता है। म्यूचुअल फंड इकाइयों में निवेश में जोखिम शामिल होता है जैसे कि ट्रेडिंग वॉल्यूम, निपटान जोखिम, तरलता जोखिम, पूंजी की संभावित हानि सहित डिफ़ॉल्ट जोखिम। प्रायोजक/एएमसी/म्यूचुअल फंड का पिछला प्रदर्शन योजना(यों) के भविष्य के प्रदर्शन को नहीं दर्शाता है।

वैधानिक विवरण:- क्वांटम म्यूचुअल फंड (फंड) का गठन भारतीय ट्रस्ट अधिनियम, 1882 के तहत एक ट्रस्ट के रूप में किया गया है।

प्रायोजक: क्वांटम एडवाइजर्स प्राइवेट लिमिटेड। (प्रायोजक की देयता रु. 1,00,000/- तक सीमित)

ट्रस्टी: क्वांटम ट्रस्टी कंपनी प्राइवेट लिमिटेड।

निवेश प्रबंधक: क्वांटम एसेट मैनेजमेंट कंपनी प्राइवेट लिमिटेड। कंपनी अधिनियम, 1956 के तहत प्रायोजक, ट्रस्टी और निवेश प्रबंधक को शामिल किया गया है।

Related Posts

-

The Monetary Transition

Posted On Wednesday, Nov 24, 2021

Inflation has been one of the biggest talking points globally in 2021.

Read More -

सौरभ गुप्ता द्वारा मन्थ्ली इक्विटी देखें

Posted On Friday, Sep 17, 2021

एसएंडपी बीएसई सेंसेक्स अगस्त-21 के महीने में कुल रिटर्न के आधार पर 9.4% बढ़ा।

Read More -

निश्चित आय मासिक कमेंट्री - सितंबर 2021

Posted On Friday, Sep 17, 2021

बॉन्ड मार्केट के लिए अगस्त एक सकारात्मक महीना था। मैच्योरिटी कर्व के दौरान बांड यील्ड नीचे आया।

Read More