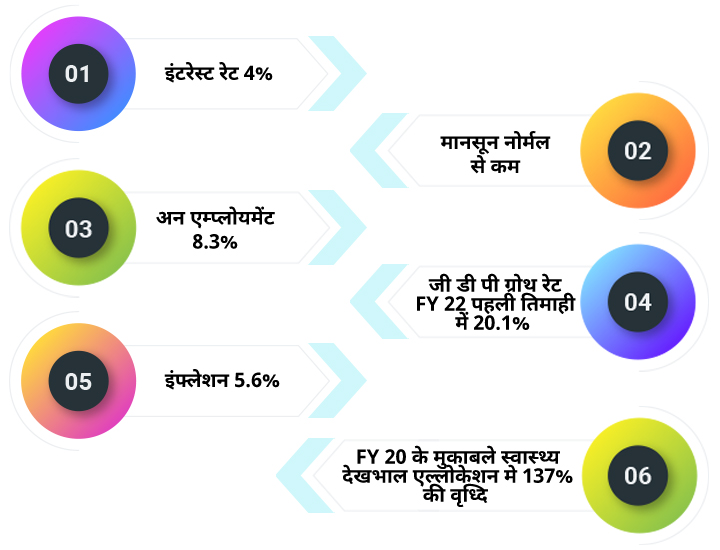

६ इंडिकेटर जो भारत के एकोनोमिक ग्रोथ को निर्धारित करेंगे

Posted On Friday, Oct 29, 2021

जबकि इक्विटी बाजार में तेजी है, आप रिच्च वेल्यूएशन के बारे में चिंतित हो सकते हैं। इसलिए अंडर लाइंड एकोनोमिक इंडिकेटर का मूल्यांकन करना महत्वपूर्ण है जो आपके निवेश के विकास को निर्धारित करते हैं।

एकोनोमी कुछ प्रमुख फेक्टर्स पर निर्भर है और इन पैरामीटर्स में किसी भी बदलाव या मुवमेंट का राष्ट्र के फाइनेंशियल हैल्थ पर सीधा प्रभाव पड़ता है। शेयर बाजार की प्रतिक्रिया इन महत्वपूर्ण एकोनोमिक इंडिकेटर का परिणाम है। इन्वेस्टमेंट एक्सपर्ट अपना एनालिसिस तैयार करने के लिए इन प्रतिकूल परिस्थितियों की तलाश करते हैं। इसके अलावा, आपके लिए, थोटफुल इन्वेस्टर, इन फाइनेंशियल कोंसेप्ट को समझना महत्वपूर्ण है जो न केवल आपको महत्वपूर्ण वित्तीय घटनाओं को समझने में मदद करेंगे बल्कि आपके इन्वेस्टमेंट पर उनके प्रभाव की व्याख्या भी करेंगे।

क्वांटम म्युचुअल फंड में हमारे फंड मैनेजरों ने एकोनोमी के समस्त सिचुएशन का अध्ययन करने के लिए कुछ शीर्ष एकोनोमिक पैरामीटर्स को एक साथ रखा है ।

१. मानसून

मई के मध्य या जून की शुरुआत तक भारत में मानसून के आगमन की भविष्यवाणी सुर्खियों में छा जाती है। यह बताता है कि क्या इसमें देरी होने वाली है या क्या हम आने वाले मौसम में अच्छी बारिश की उम्मीद कर रहे हैं। मानसून का प्रभाव न केवल फार्म प्रोडक्शन में महत्वपूर्ण भूमिका निभाता है, बल्कि अन्य संबंधित क्षेत्रों जैसे ऑटोमोटिव, रियल एस्टेट आदि को भी प्रभावित करता है।

अग्रिकल्चर आउट्पुट पर महत्वपूर्ण नियंत्रण के साथ, बारिश का भारत की डिमांड और सप्लाई चेन पर व्यापक प्रभाव पड़ता है। अच्छी बारिश सेल्फ रिलायेंट का मार्ग प्रशस्त करती है। जब मानसून अच्छा होता है तो इसका मतलब है कि अग्रिकल्चर प्रोड्क्शन अच्छा है, इसका मतलब है कि किसानों की अच्छी आय है जिसका मतलब है कि ग्रामीण भारत में एफएमसीजी, मोटर वाहन आदि जैसे क्षेत्रों में मांग बढ़ती है। एक अच्छा मानसून और बंपर फार्म प्रोड्क्शन भी नियंत्रित भोजन की ओर जाता है। कीमतें, जो आगे चलकर सीपीआई इंफ्लेशन पर एक टैप रखने में मदद करती हैं क्योंकि हमारे देश के कनस्युमर प्राइस इंडेक्स में भोजन का 50% हिस्सा है। यह वाटर कंजर्वेशन और इलेक्ट्रिसिटी जेनेरेशन की मांग को भी प्रोत्साहित करता है। एकोनोमिस्ट, इंवेस्टर और गर्वनमेंट एजेंसियों द्वारा साउथ-वेस्ट मानसूनी हवाओं की भेद्यता और इकॉनॉमी पर उनके नियर - टर्म के प्रभाव पर नज़र रखी जाती है।

२. बेरोजगारी दर:-

सरल शब्दों में, यह लेबर सप्लाई के कम उपयोग को दर्शाता है। अपनी लेबर फोर्स को एब्सोर्ब करने के लिए एकोनोमी की एफ्फिशियशी और एफ्फेक्टिव्नेस को इस स्टेस्टीकल फिगर से समझा जाता है। वायरस-प्रेरित लॉकडाउन का व्यापक प्रभाव अभी भी मँडरा रहा है, जिसके कारण बिजनस बाधित हुए और इस प्रकार बेरोजगारी दर में वृद्धि हुई। बिजनस धीरे-धीरे गति पकड़ रहे हैं जिससे नौकरी बाजार मे गति दिखाई दे रही हैं। लो - वर्कफोर्स का सीधा मतलब अर्थव्यवस्था में कम उत्पादकता है जो खपत की कहानी को फिर से परेशान करता है। जैसा कि हमने अक्सर कहा है, रोजगार सृजन भारत की सबसे बड़ी लोंग- टर्म सोशियो - एकोनोमिक चुनौती है।

३. हेल्थकेयर इंफ्रास्ट्रक्चर

महामारी ने दुनिया भर में स्वास्थ्य सेवा के बुनियादी ढांचे के महत्व पर प्रकाश डाला है। भविष्य की किसी भी आपात स्थिति को मजबूत करने और उससे निपटने के लिए भारत में उद्योग अब तेज गति से बढ़ रहा है। केंद्रीय बजट 2021-22 में, इस वर्ष, स्वास्थ्य और भलाई को सत्र के 6 पिलर में से एक के रूप में घोषित किया गया था। हम ग्रामीण भारत में बुनियादी स्वास्थ्य ढांचे में सुधार पर अधिक खर्च देखना चाहते हैं।

हालांकि कुछ लोग इसे एक शोर्ट - टर्म एकोनोमिक पैरामीटर के रूप में अधिक तर्क दे सकते हैं, पहली और दूसरी लहरों में COVID-19 के चरम के दौरान आम आदमी तक इसकी पहुंच की कमी ने इसे देश की सबसे बड़ी चुनौतियों में से एक बना दिया है। निकट भविष्य में काबू पाने के लिए। तो स्पष्ट रूप से अभी भी एक लंबा रास्ता तय करना है। अनिश्चितताओं से निपटने के लिए आपातकालीन बैकअप के रूप में काम करने के लिए लिक्विड फंडों से युक्त एक वित्तीय बैकअप योजना तैयार करें।

४. जीडीपी

'द इकोनॉमी ऑल' के रूप में भी जाना जाता है, जीडीपी – ग्रोस डोमेस्टिक प्रोड्क्शन मूल रूप से एकोनोमी का आकार है और इसके प्रदर्शन का प्रतिनिधित्व करता है। यह एक निश्चित अवधि में उत्पादित सभी वस्तुओं और सेवाओं के मूल्य का इंडिकेटर है। यह केवल भारत ही नहीं, किसी भी अर्थव्यवस्था के लिए मुख्य मीट्रिक है। नेशनल स्टेस्टीकल ऑफ़िस (एनएसओ) के अनुसार, वित्त वर्ष 20-21 में भारत की जीडीपी में लगभग 7.3% की कमी आई है। हालांकि, 31 अगस्त, 2021 तक 2021-22 की पहली तिमाही में वास्तविक जीडीपी विकास दर 20.1% थी।

क्वांटम में, हम 6.5% के लोंग टर्म ग्रोस डोमेस्टिक प्रोड्क्शन का अनुमान लगाते हैं। इस आंकड़े में महंगाई को जोड़ने पर नॉमिनल जीडीपी 11.5% मिलेगी। कंपनियों का रिटर्न नॉमिनल जीडीपी के बराबर या उससे अधिक दर से बढ़ने की संभावना है, जिससे आपको लंबी अवधि में रिस्क - एड्जसटिड रिटर्न की संभावना मिलती है। लंबी अवधि में भारत में इक्विटी म्यूचुअल फंड में निवेश करने के पीछे यही बुनियादी गणित है।

५. इंफ्लेशन

बढ़ती इंफ्लेशन मुद्रा के मूल्य को प्रभावित और कम कर सकती है। एक पिज्जा जिसकी कीमत रु 400/- लगभग 3 साल पहले की कीमत अब रु 500/-, यह महंगाई है। पिज़्ज़ा वही है लेकिन कर्नसी की पर्चेजिंग पॉवर कम हो गई है। समय के साथ इंफ्लेशन में वृद्धि के कारण प्रत्येक मौद्रिक इकाई कम आइटम खरीद सकती है। यह लगभग सभी दैनिक या आमतौर पर उपयोग की जाने वाली वस्तुओं और सेवाओं को प्रभावित करता है।यह हमारी कमाई और निवेश पर रिटर्न को प्रभावित करता है।

उच्च इंफ्लेशन और बढ़ती खाद्य कीमतों के कारण लॉकडाउन के बाद भारत की अर्थव्यवस्था लड़खड़ा गई। रोजगार सृजन की कमी और स्वास्थ्य संकट ने संकट को और बढ़ा दिया। उच्च इंफ्लेशन खपत को प्रभावित करती है। भारत अब 4+/- 2 के लचीले इंफ्लेशन लक्ष्य के तहत काम करता है। हालांकि, आरबीआई विकास को सुरक्षित करने के लिए उच्च इंफ्लेशन को सहन कर रहा है। एक कोविड -19 तीसरी लहर और एक और आर्थिक लॉकडाउन की संभावना अभी बाजार की दिशा के लिए सबसे महत्वपूर्ण चर है। हालांकि, अगर इंफ्लेशन के स्तर को संबोधित नहीं किया जाता है, और आरबीआई ब्याज दरों में वृद्धि करता है, तो यह आर्थिक सुधार का समर्थन करने वाली कम ब्याज दरों की धारणा को प्रभावित करेगा।

आप इक्विटी म्यूचुअल फंड में निवेश करके इंफ्लेशन का सामना कर सकते हैं जिसमें लोंग टर्म रिस्क- एड्जस्टिड रिटर्न उत्पन्न करने की क्षमता है जो मौजूदा इंफ्लेशन दर से अधिक हो सकती है। हालांकि, आपको हमेशा डाइवर्सिफिकेशन के लिए गोल्ड में निवेश के एक हिस्से पर विचार करना चाहिए क्योंकि इक्विटी के संबंध में गोल्ड का नकारात्मक संबंध है।

६. ब्याज दरें

परंपरागत रूप से, उच्च विकास क्षमता वाली एकोनोमी हाईयर रिलेटीव इंटरेस्ट रेट को भी सहन कर सकती है। हालांकि, चूंकि भारतीय अर्थव्यवस्था अभी भी महामारी के झटके से उबर रही है, इसलिए इसे उच्च विकास दर हासिल करने के लिए कम ब्याज दरों के समर्थन की आवश्यकता है; क्रेडिट, निवेश को बढ़ावा देना और इंक्रीज कन्जप्शन में वृद्धि करना। इसलिए आरबीआई ने ब्याज दर को 4% पर अपरिवर्तित रखना जारी रखा है।

जब ब्याज दरें बहुत कम होती हैं, तो इससे पैसे की मांग में वृद्धि होती है और इंफ्लेशन की संभावना बढ़ जाती है जैसा कि हमने वर्तमान में अर्थव्यवस्था में देखा है। कम ब्याज का मतलब यह भी है कि निवेशक अधिक रिटर्न की तलाश में निश्चित आय के विकल्प की तलाश कर रहे हैं। हम इस दृष्टिकोण के प्रति आगाह करेंगे। निश्चित आय निवेश आपकी सेफ्टी, लिक़ुइडिटी और डाइवर्सिफिकेशन के लिए है।

जबकि कई अन्य डिसाइडिंग फेक्टर्स और स्टेस्टिक्ल इंडिकेटर हैं जो अर्थव्यवस्था को आकार देते हैं, ऊपर कुछ प्रमुख कारक हैं जो हम मानते हैं, परिवर्तन को चलाते हैं। इन एकोनोमिक इंडिकेटर को ध्यान में रखते हुए आपको निवेश संबंधी निर्णय लेने में मदद मिल सकती है।

क्वांटम एडवाइजर्स के सीआईओ अरविंद चारी कहते हैं, "यह देखते हुए कि कोविड -19 से पहले विकास कितना कमजोर था, इसे स्थापित होने के लिए इस नवजात रिकवरी के लिए समय की आवश्यकता है। कम और नकारात्मक वास्तविक ब्याज दरें समय की अवधि के लिए निवेश का समर्थन करती हैं। और फिजिक्ल एस्सेट क्रियेशन (थिंक हाउस बिल्डिंग) जो बदले में रोजगार पैदा करेगा और आय को बढ़ावा देगा। हालांकि, आरबीआई के पास अब ग्रोथ और इंफ्लेशन के प्रबंधन में एक संतुलनकारी कार्य है"।

अधिक सीखने और विवेकपूर्ण निवेश निर्णय लेने में सक्षम होने के लिए आर्थिक मापदंडों के मूल्यांकन के महत्व को स्वीकार करना आपके लिए है।

रिलेटिड आर्टिकल:-

इन्वेस्टमेंट आउटलुक 2021: अरविंद चारी, सीआईओ के साथ प्रश्नोत्तर

एफपीआई इंफ्लोस और इक्विटी बाजार - यहां निवेशित रहने के लिए आपको जो कुछ जानने की जरूरत है।

महामारी प्रभाव पर हमारा हाल ही मे बना वेबिनार वीडियो देखें। पेंडेमिक इम्पैक्ट, एकोनोमिक रिक्वरि, इन्वेस्टमेंट स्ट्रेटिजी – इनसाइट्स रिविलड से पता चला जहां सोरभ गुप्ता, फंड मैनेजर इक्विटी और चिराग मेहता, सीनियर फंड मैनेजर, वैकल्पिक निवेश आपको अपने निवेश पर महामारी और अन्य मैक्रो आर्थिक संकेतकों के प्रभाव के बारे में अधिक जानकारी देते हैं।

अस्वीकरण, वैधानिक विवरण और जोखिम कारक:

इस लेख / वीडियो में यहां व्यक्त किए गए विचार केवल सामान्य जानकारी और पढ़ने के उद्देश्य के लिए हैं और किसी भी दिशा-निर्देश और अनुशंसा का गठन नहीं करते हैं पाठक द्वारा अनुसरण की जाने वाली किसी भी कार्रवाई पर समाप्ति। क्वांटम एएमसी/क्वांटम म्यूचुअल फंड योजना(यों) में किए गए निवेश पर किसी भी सांकेतिक प्रतिफल की गारंटी/प्रस्ताव/संचार नहीं कर रहा है। विचार एक पेशेवर गाइड / निवेश सलाह के रूप में काम करने के लिए नहीं हैं / पाठक के लिए किसी भी वित्तीय उत्पाद या साधन या म्यूचुअल फंड इकाइयों की खरीद या बिक्री के लिए एक प्रस्ताव या आग्रह करने का इरादा नहीं है। लेख सार्वजनिक रूप से उपलब्ध जानकारी, आंतरिक रूप से विकसित डेटा और विश्वसनीय माने जाने वाले अन्य स्रोतों के आधार पर तैयार किया गया है। यद्यपि यहां प्रदान की गई जानकारी के आधार पर कोई कार्रवाई नहीं की गई है, यह सुनिश्चित करने के लिए उचित सावधानी बरती गई है कि तथ्य सटीक हैं और दिए गए विचार आज तक उचित और उचित हैं। इस लेख के पाठकों को अपनी स्वयं की जांच से उत्पन्न जानकारी/डेटा पर भरोसा करना चाहिए और स्वतंत्र पेशेवर सलाह लेने और कोई भी निवेश करने से पहले एक सूचित निर्णय लेने की सलाह दी।

म्युचुअल फंड निवेश बाजार जोखिमों के अधीन हैं, योजना से संबंधित सभी दस्तावेजों को ध्यान से पढ़ें।

योजना विशिष्ट जोखिम कारकों को पढ़ने के लिए कृपया देखें www.QuantumAMC.com योजना (योजनाओं) में निवेशकों को वापसी की गारंटी या सुनिश्चित दर की पेशकश नहीं की जा रही है और इस बात का कोई आश्वासन नहीं दिया जा सकता है कि योजनाओं के उद्देश्य को प्राप्त किया जाएगा और कारकों के आधार पर योजना (योजनाओं) का एनएवी ऊपर और नीचे जा सकता है। प्रतिभूति बाजार को प्रभावित करने वाली ताकतें। म्यूचुअल फंड इकाइयों में निवेश में निवेश जोखिम शामिल होता है जैसे कि ट्रेडिंग वॉल्यूम, निपटान जोखिम, तरलता जोखिम, पूंजी की संभावित हानि सहित डिफ़ॉल्ट जोखिम। प्रायोजक/एएमसी/म्यूचुअल फंड का पिछला प्रदर्शन योजना(यों) के भविष्य के प्रदर्शन को नहीं दर्शाता है। वैधानिक विवरण: क्वांटम म्यूचुअल फंड (फंड) का गठन भारतीय ट्रस्ट अधिनियम, 1882 के तहत एक ट्रस्ट के रूप में किया गया है। प्रायोजक: क्वांटम एडवाइजर्स प्राइवेट लिमिटेड। (प्रायोजक की देयता रु. 1,00,000/- तक सीमित) ट्रस्टी: क्वांटम ट्रस्टी कंपनी प्राइवेट लिमिटेड। निवेश प्रबंधक: क्वांटम एसेट मैनेजमेंट कंपनी प्राइवेट लिमिटेड। कंपनी अधिनियम, 1956 के तहत प्रायोजक, ट्रस्टी और निवेश प्रबंधक शामिल हैं।

Related Posts

-

Do You Need to Update Your KYC/Modify KYC?

Posted On Friday, Apr 26, 2024

New KYC Regulation Effective April 1st 2024

Read More -

Are You Stuck in the Past or Ready for a Secure Future?

Posted On Wednesday, Jun 29, 2022

The ever-growing number of mutual fund schemes on offer has made it challenging for investors to select the best and most suitable one.

Read More -

Received an Increment? Step-up Your SIPs

Posted On Wednesday, Jun 01, 2022

For instance, let’s assume that you have registered for a monthly SIP of Rs 5,000 for a 10-year period and later on try to step-up the SIP at an annual frequency, say by Rs 500. In the first year...

Read More